Semanal de mercados

Informe Semanal de Mercados

La temporada de resultados del 4°trimestre tuvo un desempeño destacado en la semana, con la compañía Nvidia -una de las principales dentro del índice S&P 500 y el Nasdaq en importancia- presentando beneficios por acción e ingresos por encima de las expectativas. Esto redundó en una mejora del +2,1% promedio en los principales índices de acciones de Estados Unidos en los últimos 3 días. Vale destacar que la cotización de Nvidia se incrementó +234% en el último año. Por su parte, los rendimientos de los bonos del Tesoro americano se ampliaron en los tramos corto y medio, comprimiéndose en los vencimientos largos durante la semana. Por ende el de 1 año cerró en 4,99%, el de 3 años en 4,45% y el de 10 años en 4,25%. A nivel regional, la actividad económica de diciembre en Brasil se expandió +1,4% interanual, finalizando con una mejora de +2,4% anual. En México, el Producto Bruto Interno (PBI) del 4°trimestre creció +2,5% interanual -superando las estimaciones-, lo que arrojó un +3,2% durante 2023. En Uruguay, el Banco Central dejó inalterada la tasa de política monetaria en el 9% actual, en sintonía con los pronósticos del consenso de analistas, a fin de consolidar el proceso de desaceleración de la inflación dentro del rango objetivo (3%-6%).

Monitor Semanal

Internacional

El epicentro de la semana en Estados Unidos estará focalizado en la publicación del índice de precios de gasto en consumo personal (PCE) -medida preferida por la Reserva Federal (Fed) para decisiones de política monetaria- de enero, siendo la expectativa incrementos anuales de +2,4% y de +2,8% para la medición sin alimentos ni combustibles (núcleo); mientras que se conocerá la segunda estimación del PBI del 4°trimestre (siendo la proyección de +3,3% anualizado). En la Eurozona se dará a conocer la inflación preliminar de febrero.

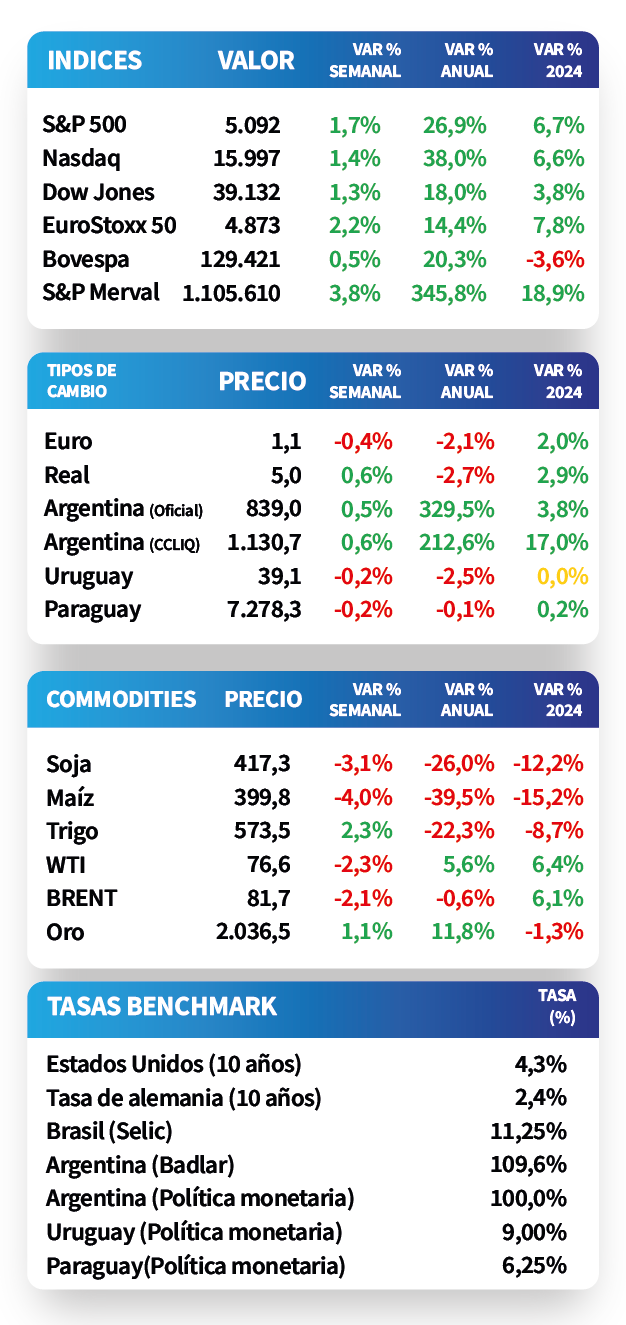

La temporada de balances corporativos del 4°trimestre de 2023 tuvo una performance destacada esta semana, con Nvidia informando resultados que superaron ampliamente las expectativas en términos de beneficios por acción e ingresos. En concreto, reportó beneficios por acción (BPA) de 5,16 e ingresos por USD 22.100 millones, frente a los estimados de 4,61 y USD 20.550, respectivamente. Vale destacar que, en el último año, el precio de la acción registra un crecimiento del +234%, mientras que en los últimos 3 días ganó un +17% luego de presentar su balance. Esto ha generado un impacto parcialmente positivo en los índices de acciones de Estados Unidos, que anotaron un +2,1% promedio en dicho período. No obstante, al contemplar el desempeño semanal, el S&P lideró las subas, con un +1,7%.

De acuerdo a la encuesta de febrero realizada por la agencia Bloomberg, el consenso de analistas corrigió al alza la expectativa de crecimiento en Estados Unidos y a nivel mundial para 2024. En concreto, se espera un +2,1% frente al +1,2% de diciembre para la economía norteamericana, mientras que para el mundo se prevé un +2,8% versus el +2,6% en diciembre.

A su vez, para Estados Unidos se mantiene la proyección del índice de precios al consumidor en +2,7% para el año; a la vez que, el PCE subió a +2,2% y a +2,4% para la medición núcleo (+2,1% y +2,3% estimados previamente). En tanto, se espera un desempleo del 4% (inferior al 4,1% anterior) y la tasa de referencia en 4,5%, ligeramente superior al 4,35% previo.

En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron en los tramos corto y medio, comprimiéndose ligeramente en los vencimientos largos durante la semana. Por ende, el de 1 año pasó de 4,95% a 4,99%, el de 3 años de 4,42% a 4,45% y el correspondiente a 10 años desde 4,28% a 4,25%. Por su parte, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) finalizó en 5,5%.

Regional

Esta semana, la atención en Brasil estará en la divulgación del Producto Bruto Interno (PBI) del 4°trimestre de 2023, siendo el último registró un crecimiento del +2% interanual; y en la inflación de mediados de febrero. Por su parte, en México se conocerá el PMI manufacturero de febrero; mientras que en Chile se divulgará la actividad económica de enero.

En Brasil, la actividad económica de diciembre registró una expansión de +0,8% mensual, por encima de lo esperado (+0,75%), y un +1,4% interanual. Así, cerró el 2023 con un crecimiento de +2,4% anual. En este contexto, el índice Bovespa mostró una mejora de +0,5% semanal.

En México, el PBI del 4° trimestre creció +2,5% interanual frente al +2,4% proyectado, y un +0,1% trimestral. De este modo, cerró el 2023 con un incremento de +3,2% anual. A su vez, el índice de actividad económica de diciembre no presentó cambios a nivel mensual, mientras que avanzó +1,1% interanual, ambos desempeños mejores a los esperados (-0,2% y +0,7%, respectivamente). Sin embargo, el índice de acciones cedió -0,7% en la semana.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,14% y 5,75% a fines de la semana previa, hasta el nivel actual de 6,17% y 5,72%, respectivamente.

Uruguay

Esta semana, el foco estará concentrado en la publicación de las minutas de la última reunión de política monetaria. En términos de datos, se conocerá la evolución de la actividad económica de diciembre, siendo el último registro un incremento de +5,1% interanual; los precios al productor de productos nacionales de febrero y la tasa de desempleo de enero.

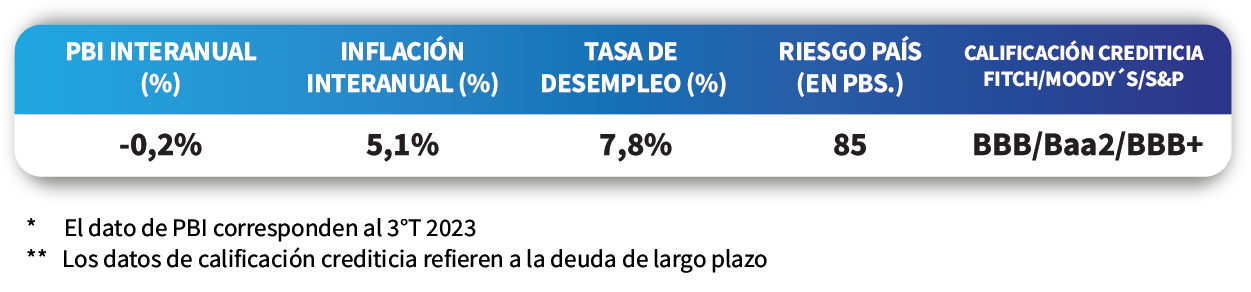

El Comité de Política Monetaria del Banco Central decidió mantener la tasa de referencia en 9%, en línea con lo esperado por el consenso de analistas, en un contexto de lenta convergencia de expectativas y una aceleración de la actividad en el cuarto trimestre de 2023.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) se ubicaron en 9,16% a 30 días, 9,05% a 90 días y 9,20% a 360 días. Pese a que la tasa a 360 días se elevó respecto a la subasta anterior, la expectativa es que continúe la tendencia bajista en general hasta alinearse con el nivel de la tasa de política monetaria. Estos niveles siguen siendo favorables para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

La encuesta de expectativas de inflación de febrero reveló que la mediana de inflación para febrero se ubica en +0,7% mensual, y en +6,3% para 2024. En tanto, la encuesta de expectativas económicas muestra que se espera un crecimiento del Producto Bruto Interno (PBI) de +3,4% promedio este año, y un tipo de cambio cerrando en torno a $41,4 por dólar.