Claves del día

El dólar vuelve a superar los $40 mientras continúan las emisiones de letras

Uruguay

En el mercado monetario, los vencimientos de Letras en pesos del día totalizaron $17.007 millones, mientras que el BCU emitió $8.907 millones a 91 días, con una tasa promedio de 5,79%, en línea con el actual escenario de tasas en descenso.

En el mercado cambiario, el dólar subió 0,48% respecto al martes y cerró en $40,158, retomando la franja de los $40 tras dos jornadas de baja. La divisa acumula una suba de 4,57% en el mes y 2,86% en lo que va del año.

El movimiento responde principalmente al fortalecimiento global del dólar en un contexto de tensiones geopolíticas en Medio Oriente, que ha impulsado la apreciación del billete verde frente a monedas emergentes, incluyendo las de América Latina.

Fuente: Puente Hnos, BCU.

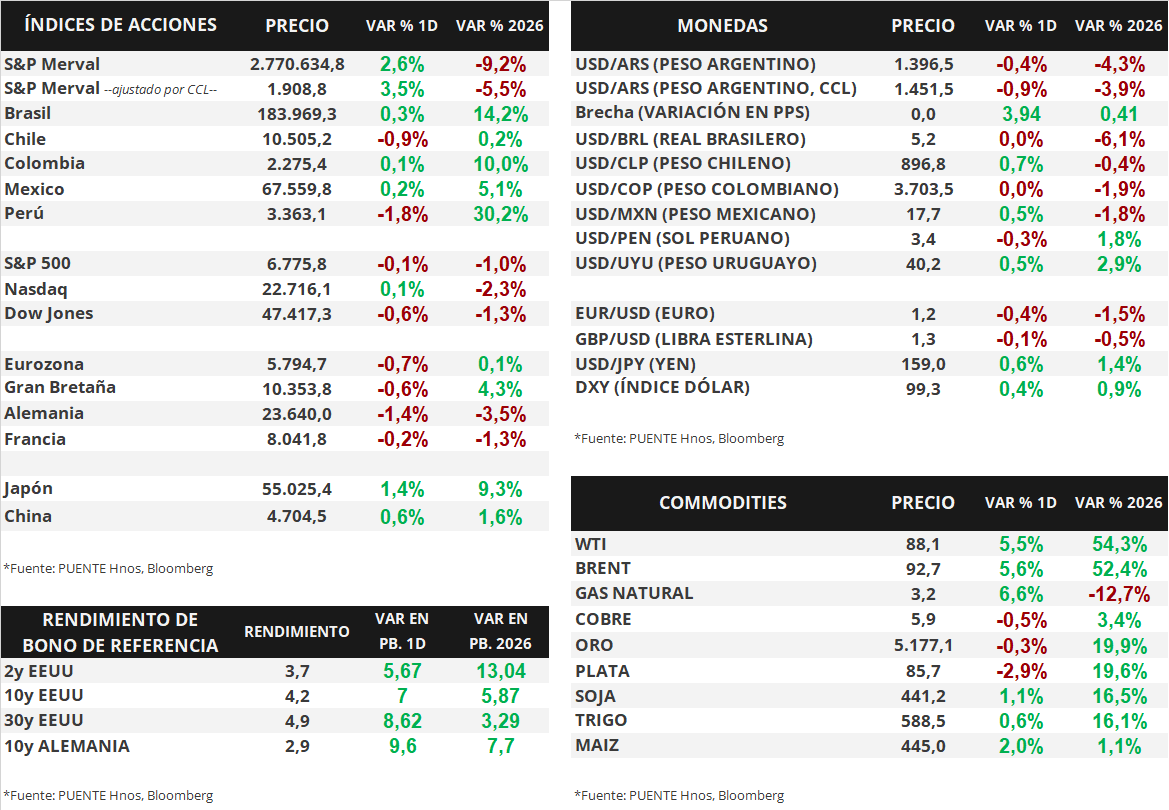

Los principales índices de acciones norteamericanos cerraron mixtos en la rueda del miércoles

El día de ayer, luego de la publicación del dato de inflación de febrero, que se ubicó en línea con las proyecciones, los principales índices de acciones norteamericanos se mantuvieron con apenas cambios. El S&P 500 retrocedió un -0,1%, mientras que el Nasdaq avanzó +0,1%. El Dow Jones, por su parte, retrocedió -0,6%. De esta manera, en lo que va del año, los índices acumulan variaciones de -1,0%, -2,3% y -1,3%, respectivamente.

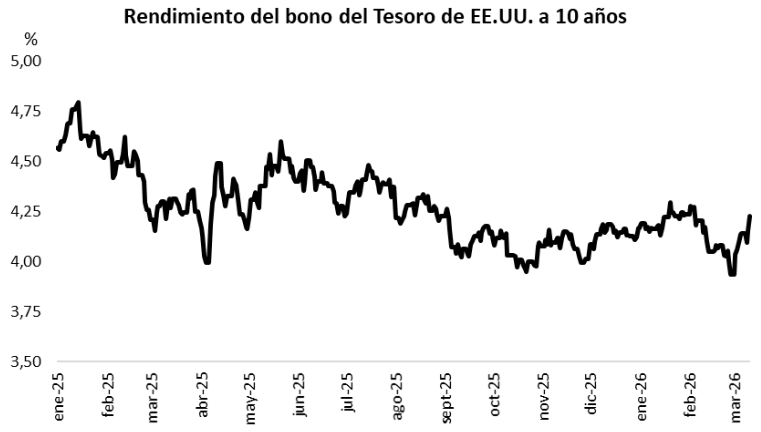

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva volvió a ampliarse ayer. El rendimiento del bono a 1 año subió desde 3,55% hasta 3,58%, mientras el bono a 3 años amplió su rendimiento desde 3,61% hasta 3,67%. Siguiendo la misma tendencia, en el tramo a 10 años el rendimiento pasó de 4,16% a 4,23%.

Por último, en lo que respecta a los commodities, la tendencia fue alcista en general. Los metales fueron la excepción, y el oro sufrió un leve retroceso de -0,3%, cerrando en USD 5177 la onza, mientras que la soja avanzó +1,1% y cerró en USD 441,2 la tonelada. Por su parte, el petróleo volvió a ser el protagonista de la jornada, con un avance de +5,5% en el caso del barril WTI y +5,6% para el barril de Brent, que cerraron en valores de USD 88,1 y USD 92,7, respectivamente.

El dólar corradvige pero se mantiene cerca de $40 mientras persisten brechas en el mercado laboral

Uruguay

En el mercado laboral, el desempleo se ubicó en 7,2% en el trimestre móvil noviembre-enero, con tasa de empleo de 60% y actividad de 64,6%. Sin embargo, los datos esconden fuertes desigualdades regionales: Treinta y Tres lidera con 13,8% de desempleo, seguido por Paysandú (10,8%) y Colonia (9,4%), mientras que San José registra apenas 2,4%.

La informalidad laboral alcanza 21,2% a nivel nacional, pero supera el 40% en departamentos del norte como Cerro Largo, Artigas y Rivera.

En el frente externo, las exportaciones industriales sumaron USD 829 millones en febrero, con un crecimiento interanual de 5,1%. En el acumulado del año alcanzan USD 1.642 millones (+5,4%), aunque el crecimiento es más moderado cuando se excluyen las ventas de celulosa y concentrados desde zonas francas.

El dólar cayó 0,60% respecto al lunes y cerró en $39,967, según el BCU. A pesar del retroceso, se mantiene como una de las cotizaciones más altas del año, ubicándose 6,7% por encima del mínimo de 2026.

Fuente: Puente Hnos, BCU.

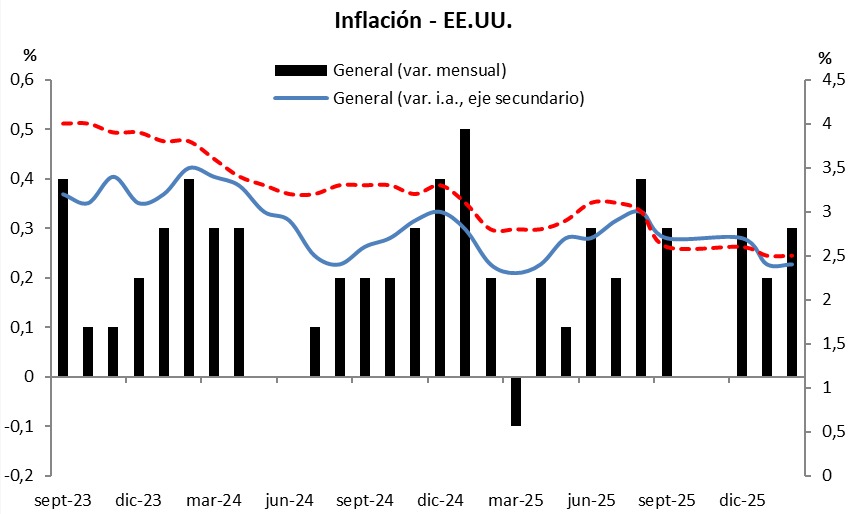

La inflación de febrero en Estados Unidos se ubica en +2,4% interanual

Esta mañana se publicó el Índice de Precios al Consumidor (CPI, por sus siglas en inglés) en Estados Unidos. El dato, correspondiente al mes de febrero, se ubicó en +0,3% mensual y +2,4% interanual, en línea con las proyecciones del consenso de analistas. Por otra parte, la medición núcleo, que excluye alimentos y energía, fue de +0,2% mensual y +2,5% interanual, también acorde a lo esperado por los analistas.

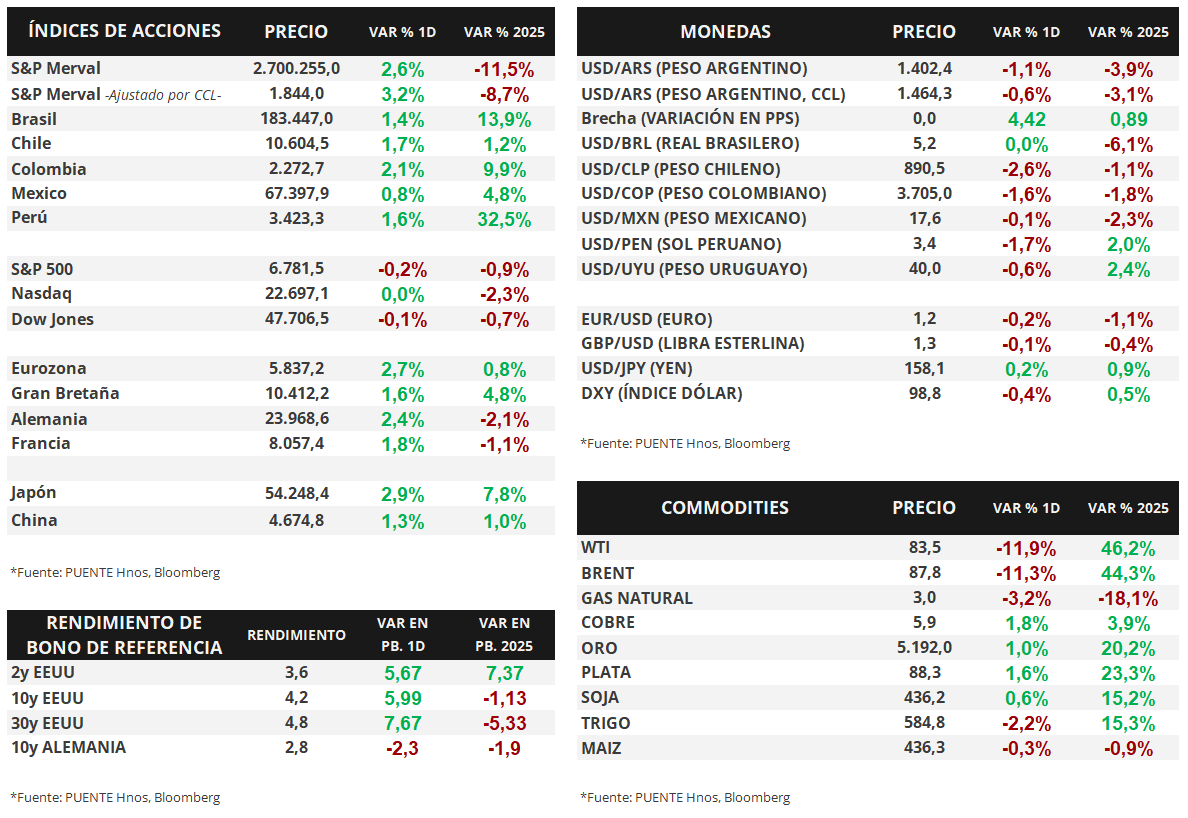

Los principales índices de acciones estadounidenses cerraron con leves cambios el martes. El S&P 500 retrocedió un -0,2%, el Nasdaq no sufrió cambios, y el Dow Jones cayó -0,1%. De esta manera, en lo que va del año los índices acumulan variaciones de -0,9%, -2,3% y -0,7%, respectivamente.

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva se amplió ayer. El rendimiento del bono a 1 año subió desde 3,53% hasta 3,55%, mientras el bono a 3 años amplió su rendimiento desde 3,56% hasta 3,61%. De la misma manera, en el tramo a 10 años el rendimiento pasó de 4,10% a 4,16%.