Semanal de mercados

Informe Semanal de Mercados

La Reserva Federal de Estados Unidos (Fed) mantuvo la perspectiva de 3 recortes en la tasa de referencia este año, tras dejarla sin cambios en el rango actual de 5,25%-5,5%; a la vez que estima más crecimiento desde el +1,4% al 2,1%. Dado que para 2025 elevó la estimación de tasa al esperar menos recortes, predominando la postura de cautela ante un eventual repunte en las presiones inflacionarias, se prevé un escenario de tasas elevadas por más tiempo, lo que favorecería oportunidades de entrada en renta fija, siendo el tramo medio (3-7 años) el más atractivo. En línea con ello, esta semana se conocerá el dato del PCE de febrero, que marcaría +2,8% interanual en la núcleo, referencia para decisiones de política monetaria. Con este panorama, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos durante la semana, con el de 1 año cerrando en 4,96%, el de 3 años en 4,36% y el de 10 años en 4,21%. A nivel regional, los bancos centrales de Brasil y México dispusieron bajas en las tasas de referencia hasta el 10,75% y 11%, respectivamente, en un contexto donde las perspectivas de inflación lucen bajistas a corto plazo. En Uruguay, el PBI de 2023 creció moderadamente un +0,4%, por debajo de lo esperado, afectado por la sequía. No obstante, las perspectivas para este año lucen benignas, al preverse una expansión del +3,4% promedio y un nivel de inflación controlado en torno al rango objetivo del Banco Central (3%-6%).

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará en el dato de inflación PCE de febrero (mide el gasto en consumo personal, y es la medida preferida de la Fed para la política monetaria), esperándose subas interanuales de +2,5% y +2,8% en la medición núcleo (sin alimentos ni combustibles). Además, se conocerá la estimación final del Producto Bruto Interno (PBI) del 4°trimestre de 2023.

La actualización de perspectivas económicas por parte de la Fed evidenció una mejora en el crecimiento de 2024 desde el +1,4% al +2,1%, confirmándose 3 recortes en tasa de interés este año pero menos flexibilidad para el próximo, al esperarse 3 recortes frente a los 4 previos. En este contexto, sostuvo sin cambios la tasa de referencia en el rango de 5,25%-5,5%, lo cual delimita un horizonte de tasas elevadas por más tiempo.

En este contexto, los futuros en la tasa de interés implícita de la Fed siguen pronosticando 3 bajas para este año, en línea con la estimación oficial, mientras que la probabilidad del primer recorte de un cuarto de punto porcentual en junio pasó de 57% a 67%. La reacción por parte del mercado fue a la baja en términos de rendimientos de bonos del Tesoro, principalmente en el tramo corto, con el de 1 año en 4,98% (-10 puntos básicos –pbs–) y el de 3 años en 4,40% (-7 pbs.); a la vez que las acciones cerraron la jornada con un alza de +1% en promedio.

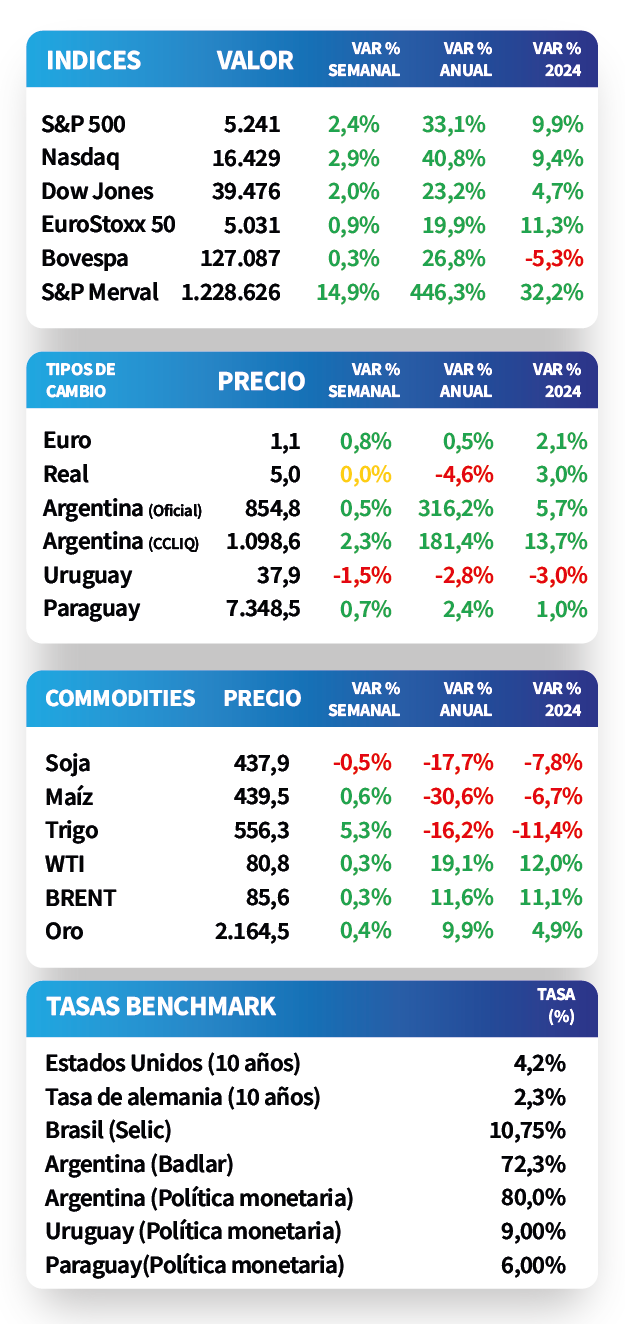

En la semana, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos. Así, el de 1 año pasó de 5,06% a 4,96%, el de 3 años de 4,51% a 4,36% y el correspondiente a 10 años desde 4,31% a 4,21%. Por su parte, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) finalizó en 5,4%. Mientras tanto, los índices de acciones operaron positivas, sobresaliendo el Nasdaq con un +2,9%.

En la Eurozona, la inflación de febrero se ubicó en línea con las expectativas. En concreto, avanzó +0,6% mensual y +2,6% interanual; mientras que la medición núcleo anterior marcó +0,7% mensual y +3,1% interanual. Una mención importante es que los datos anuales se desaceleraron respecto a enero. En este contexto, el rendimiento del bono del Tesoro alemán a 10 años cerró en 2,3%; mientras que el euro finalizó en 1,08 por dólar.

A contramano del accionar del mundo, el Banco Central de Japón elevó, por primera vez en 17 años, la tasa de interés a +0,1% desde el -0,1% previo, con el objetivo de hacer converger la inflación al objetivo del 2%. Esto redundó en que el yen japonés se depreciara +1,6% semanal.

Regional

Esta semana, el foco de atención en Brasil estará en la inflación de mediados de marzo, con el último dato marcando un incremento de +4,5% interanual; y la publicación de las actas de la reunión del Banco Central. En México se divulgará la balanza comercial de febrero.

El Banco Central de Brasil recortó la tasa de política monetaria hasta el 10,75% desde el 11,25%, el sexto ajuste consecutivo desde que inició el ciclo en agosto de 2023, con la tasa en 13,75%. En este sentido, se ratificó la expectativa de nuevas bajas de medio punto porcentual en las próximas reuniones, siendo la inflación estimada por la entidad del +3,5% para 2024. No obstante, el tipo de cambio se mantuvo en 5 reales por dólar.

Por su parte, el Banco Central de México también dispuso una baja en la tasa de política monetaria hasta el 11%, luego de mantenerla en 11,25% desde marzo de 2023 cuando alcanzó su máximo nivel. La entidad ratificó que mantendrá una postura prudente hasta tanto la inflación converja a la meta del 3%. Así, el tipo de cambio cerró en $16,8 por dólar, al anotar +0,3% semanal.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,05% y 5,51% a finales de la semana previa, hasta el nivel actual de 6,09% y 5,52%, respectivamente, luego de la reunión de la Fed.

En términos de actividad de enero, en Brasil se expandió +0,6% mensual, superando el +0,3% estimado; y un +3,4% interanual. No obstante, en México anotó -0,6% mensual y +2% interanual, resultados inferiores a las expectativas (+0,3% y +2,6% respectivamente).

Uruguay

En esta semana corta, el mercado estará atento a las licitaciones de Letras de Regulación Monetaria (LRM) a 30, 90 y 180 días que llevará a cabo el Banco Central.

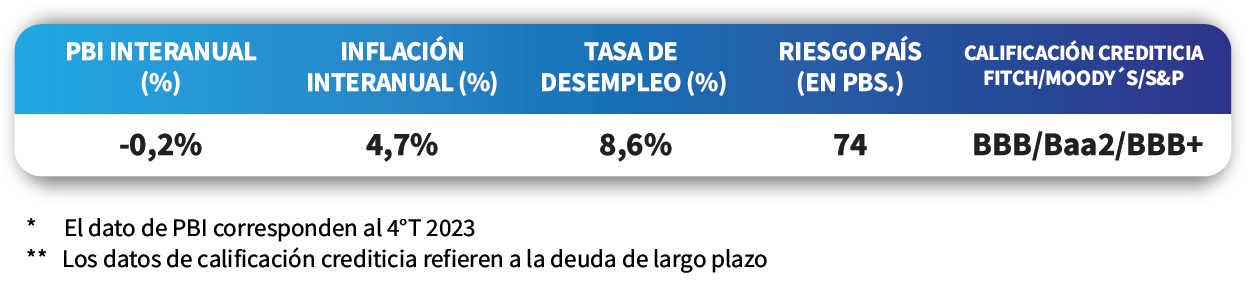

El PBI del 4°trimestre de 2023 creció +2% interanual, impulsado por un mejor desempeño del sector agrícola; y +0,4% frente al trimestre previo. De este modo, cerró el año con una expansión de +0,4%, levemente inferior a lo esperado (+0,5%). No obstante, para 2024 las expectativas lucen más favorables, al proyectarse un +3,4% promedio anual.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) se ubicaron en 9,04% a 30 días, 9,14% a 90 días y 9,05% a 360 días. Si bien se observa un alza frente a la última licitación, es esperable que se mantenga la tendencia bajista, acompañando la suavización en la tasa de política monetaria (9% actual). Estos niveles siguen siendo favorables para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

Los precios de los bonos soberanos en unidades indexadas operaron con tendencia alcista en la semana, principalmente en los vencimientos más largos. En este sentido, destacó el Global al 2040, que anotó un +0,7% y alcanzó un rendimiento de 3,2%.