Semanal de mercados

Informe Semanal de Mercados

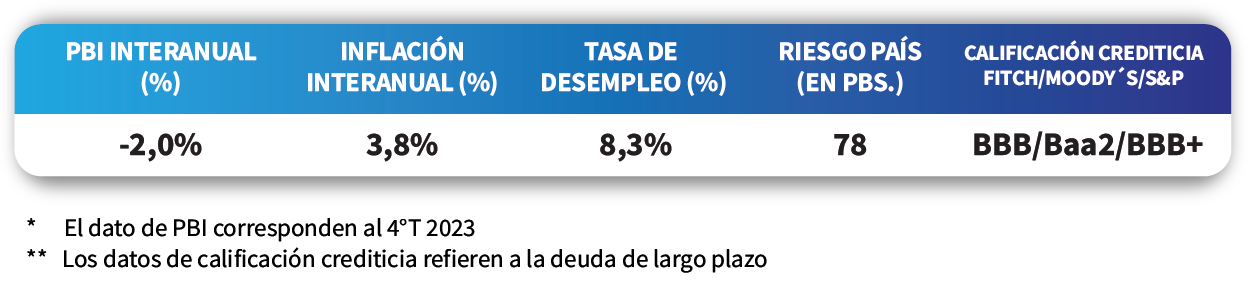

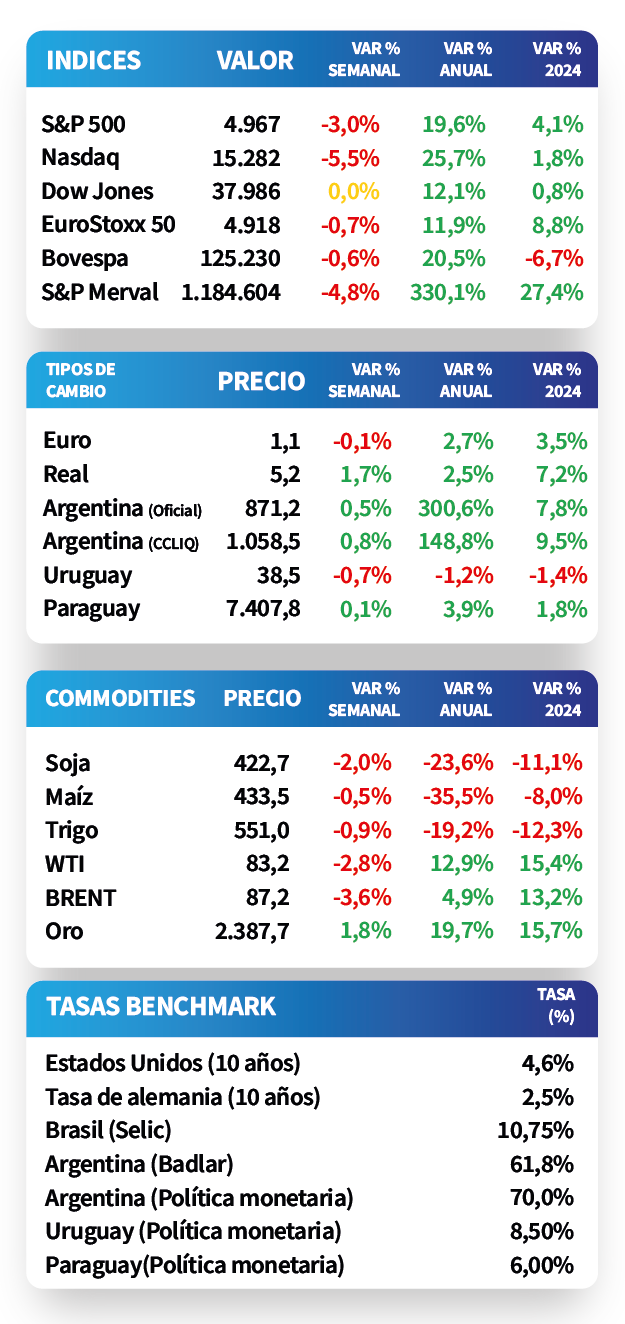

El presidente de la Reserva Federal, (Fed), Jerome Powell, afirmó que los recientes datos de inflación y la resiliencia de la economía no generan la confianza suficiente por el momento para flexibilizar la política monetaria. De hecho, mientras que el mercado redujo de 3 a 2 los recortes previstos para 2024, algunos miembros del comité hacedor de política monetaria han manifestado que sería apropiado no modificar la tasa de referencia este año. Por ende, se prevé un escenario de tasas elevadas por más tiempo, favoreciendo oportunidades de entrada en renta fija para inversores que busquen asegurar altos rendimientos nominales en bonos de calidad, siendo el tramo medio (3-7 años) el más atractivo. En línea con ello, esta semana se conocerá el dato del PCE de marzo, que marcaría +2,7% interanual en la núcleo, referencia para decisiones de política monetaria. Con este panorama, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana. Así, el bono a 1 año se ubicó en 5,15%, el de 3 años en 4,82% y el de 10 años en 4,62%. A nivel regional, la actividad económica en Brasil creció +2,6% interanual, acumulando un +3% en el año. No obstante, el índice de acciones Bovespa cedió -0,6% semanal. En Uruguay, las tasas de corte de las licitaciones de Letras de Regulación Monetaria se ubicaron en 8,57%, 8,69% y 8,87% a 30, 90 y 360 días, respectivamente. Es esperable que continúen descendiendo, ante la mayor flexibilización en la política monetaria y la baja en las expectativas inflacionarias para el año.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará focalizada en la estimación preliminar del Producto Bruto Interno (PBI) del 1°trimestre del año, siendo la expectativa un crecimiento del +2,5% anualizado. Además, se publicará el índice de precios de gasto en consumo personal (PCE) -medida preferida por la Fed para decisiones de política monetaria- de marzo, proyectándose aumentos interanuales de +2,6% y de +2,7% para la medición sin alimentos ni energía. Por otro lado, en la Eurozona se darán a conocer los Índices de Gerentes de Compras (PMI en inglés) sectoriales de abril, que anticipan la evolución de la actividad económica.

En Estados Unidos, los datos de actividad de marzo reafirmaron la resiliencia de la economía. En concreto, las ventas minoristas de marzo subieron +0,7% mensual (+0,4% proyectado) y un +4% interanual. En tanto, la producción industrial de marzo mostró una mejora respecto a febrero, al anotar +0,4% mensual, acorde a las expectativas, sin cambios a nivel interanual.

Ante este panorama más benigno a lo previsto, Jerome Powell, titular de la Fed, ratificó durante su participación en el Foro de Washington que los últimos datos de inflación son insuficientes para generar la confianza necesaria para iniciar pronto los recortes en la tasa de referencia (5,5% actual). Una postura similar tomaron otros miembros del comité hacedor de política monetaria, en cuyas declaraciones destacaron que no resultaría apropiado bajarla este año.

Con este panorama, y ante el recrudecimiento de las tensiones geopolíticas en Medio Oriente dada la aversión al riesgo de los inversores, los rendimientos de los bonos del Tesoro americano se ampliaron en la semana. Así, el de 1 año pasó de 5,13% a 5,15%, el de 3 años de 4,72% a 4,82% y el correspondiente a 10 años desde 4,51% a 4,62%. A su vez, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) cerró en 5,8%. Por el lado de las acciones, los principales índices cerraron negativos en su mayoría, siendo el Nasdaq el más afectado con un -5,5%, seguido por el S&P 500 (-3%).

Iniciada la temporada de resultados corporativos del 1°trimestre, esta semana Goldman Sachs, Bank of America y Morgan Stanley reportaron beneficios por acción (BPA) e ingresos por encima de las expectativas. En tanto, Procter & Gamble solo superó la estimación de BPA, pero no la de ingresos. Para esta semana se esperan los informes de Meta Platforms, Visa, Tesla, Novartis ADR, Lockheed Martin, Microsoft, Amazon, Alphabet y T-Mobile US, entre otras.

En Eurozona, la producción industrial de febrero aumentó +0,8% mensual, mientras que retrocedió -6,4% interanual, ralentizándose el ritmo de caída frente a enero. Por otro lado, se ratificó la estimación preliminar de inflación de marzo, que anotó incrementos interanuales de +2,4% y de +2,9% en la medición que excluye alimentos y energía, desacelerándose respecto a febrero. En este contexto, el euro finalizó en 1,07 por dólar.

Regional

La atención de la semana estará en los datos de inflación de mediados de abril en Brasil y México, siendo los resultados de marzo alzas frente al período anterior de +0,4% y +0,3%, respectivamente. A su vez, en Brasil se conocerá el índice de confianza del consumidor de abril, y en México la actividad económica de febrero.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,40% y 5,79% a finales de la semana previa, hasta el nivel actual de 6,61% y 5,87%, respectivamente.

En Brasil, la actividad económica de febrero avanzó +0,4% mensual, en línea con lo esperado, acumulando un +3% en el año. No obstante, la comparación interanual marcó un +2,6% frente al +2,7% proyectado. No obstante, el índice Bovespa cedió -0,6% semanal.

En México, las ventas minoristas de febrero subieron +0,4% mensual y +3% interanual, tras dos meses consecutivos de retrocesos. Pese a ello, el índice de acciones de referencia finalizó con una merma de -1,2% en la semana.

Uruguay

La atención de la semana estará focalizada en las licitaciones de Letras de Regulación Monetaria (LRM) a 30, 90 y 180 días que llevará a cabo el Banco Central.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) se ubicaron en 8,57% a 30 días, 8,69% a 90 días y 8,87% a 360 días. Es esperable que se mantenga la tendencia bajista de los últimos meses, y se alinee con la tasa de política monetaria (8,5% actual). Estos niveles siguen siendo favorables para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

De acuerdo a la Encuesta de Expectativas de Inflación de abril, se proyecta un incremento de +5,4% promedio para este año, ligeramente inferior al estimado de marzo (+5,9%). Por su parte, la Encuesta de Expectativas Económicas del mes reveló que se espera un crecimiento del +3,5% para 2024 y depreciación del tipo de cambio, que cerraría en torno a los $40,4 por dólar, en línea con una menor tasa de política monetaria.

Los precios de los bonos soberanos en dólares mostraron una tendencia bajista, en línea con la operatoria mundial, promediando un -1,2% semanal. Las mermas más pronunciadas se evidenciaron en los plazos más largos, destacándose los Globales a 2045, 2050 y 2055, con -1,9% promedio. Por su parte, el rendimiento del bono soberano en dólares a 10 años cerró en 5,4%.