Semanal de mercados

Informe Semanal de Mercados

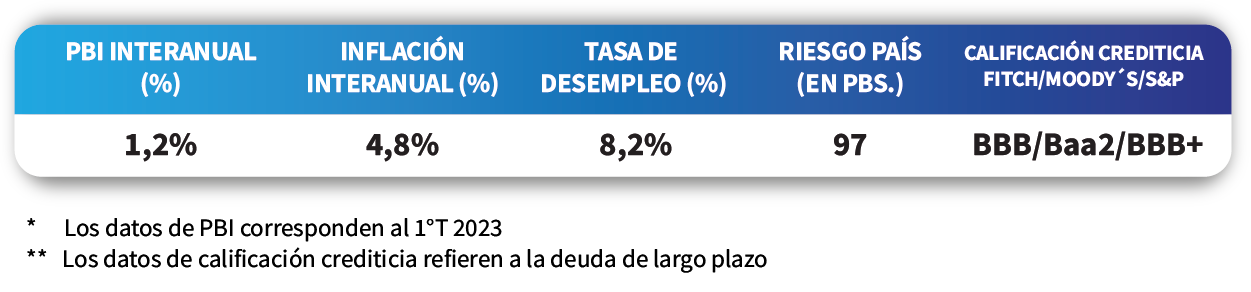

En Estados Unidos, en las actas de la última reunión de política monetaria de la Reserva Federal (Fed) se destacaron los riesgos persistentes al alza sobre el nivel de inflación, lo que podría inducir a incrementos adicionales en la tasa de referencia en septiembre. En consonancia, las ventas minoristas de julio subieron +3,2% interanual, ampliamente por encima del +1,5% esperado, reafirmando la resiliencia del nivel de actividad económica. En consecuencia, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana, alcanzando el correspondiente a 1 año el 5,35%, a 3 años el 4,64% y 10 años el 4,25%. Por su parte, en Brasil, la actividad económica creció un +2,1% interanual en junio, acumulando en el año una mejora del +3,4%. En Uruguay, el Banco Central redujo la tasa de política monetaria hasta el 10%, afirmando que se estima que se mantenga la senda decreciente de la inflación y las expectativas del mercado.

Monitor Semanal

Internacional

Las actas de la última reunión de la Reserva Federal de Estados Unidos (Fed) de julio revelaron que los miembros del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) observan riesgos al alza de la inflación en el corto plazo, lo que podría inducir a un endurecimiento adicional en la política monetaria. Asimismo, destacaron que pese a la actividad resiliente y el mercado laboral sólido, los riesgos a la baja de la actividad persisten, y que podrían resultar mayores a lo previsto por el efecto rezago de la política monetaria que se viene aplicando desde el año pasado. En resumen, cautela.

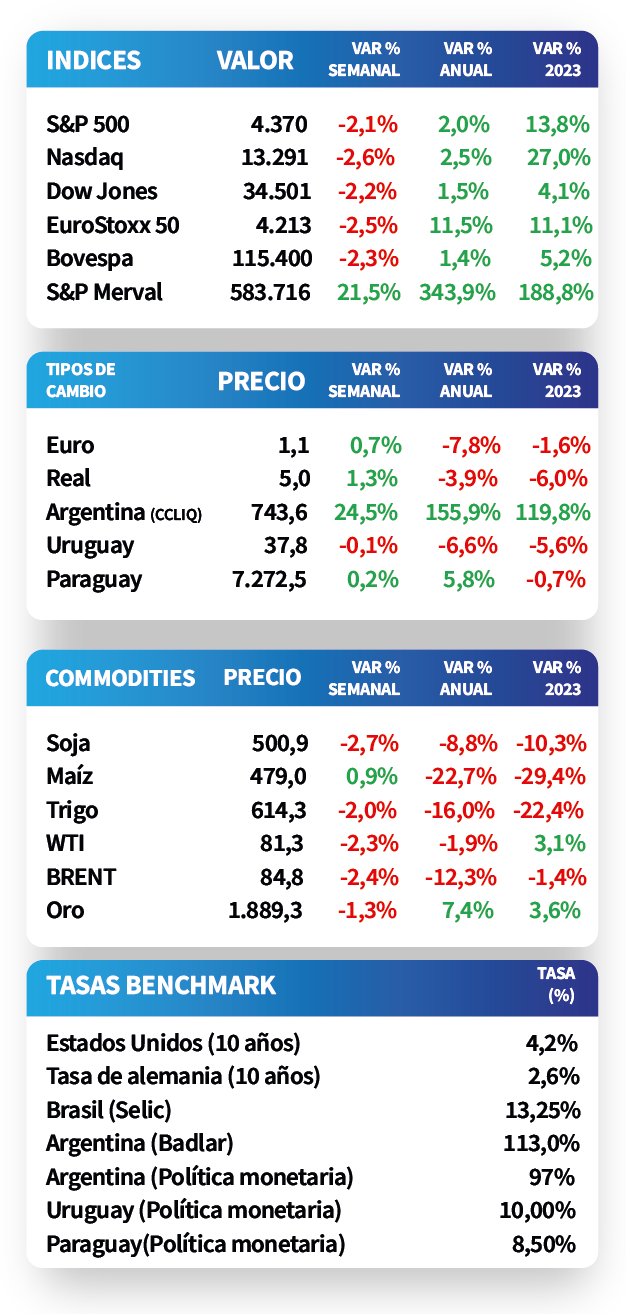

En este escenario, donde la probabilidad descontada en el mercado de un nuevo incremento de 25 puntos básicos en la tasa de interés de la Fed en septiembre es de apenas el 12%, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana, principalmente en los tramos más largos. Así, el de 1 año pasó de 5,34% a 5,35%, el de 3 años de 4,57% hasta 4,64% y aquel a 10 años avanzó de 4,15% a 4,25%. Por otro lado, los índices de acciones cerraron a la baja, siendo el Nasdaq el más afectado con un -2,6% semanal.

Vale destacar que, en Estados Unidos, las ventas minoristas de julio crecieron +3,2% interanual, mejorando notablemente frente al +1,5% esperado. Asimismo, avanzaron +0,7% mensual, superando la expectativa del +0,4%. Estos resultados podrían sugerir que la Fed continúe con el ciclo de ajuste monetario en su lucha contra la inflación, puesto que evidencian una actividad económica resiliente, con menores probabilidades de caer en recesión profunda.

En la Eurozona, la inflación se desaceleró en julio, al ceder -0,1% mensual y avanzar +5,3% interanual, en línea con las expectativas. La medición que excluye alimentos y combustibles se contrajo -0,1% mensual, pese a que a nivel interanual aumentó +5,5%, manteniéndose igual al registro de junio. Luego de conocerse el dato, el índice de acciones EuroStoxx 50 cedió -0,4%, mientras que el bono del Tesoro alemán a 10 años cerró en 2,62%.

Regional

En Brasil, la actividad económica se expandió un +0,6% mensual durante junio, en contraste con el registro negativo de mayo y en línea con las expectativas del mercado. A su vez, avanzó +2,1% interanual, acumulando en el año una mejora de +3,4%. No obstante, pese al buen resultado, el índice de acciones Bovespa cerró con una baja de -1,1% la jornada.

Con respecto al desempeño de la deuda latinoamericana, y luego de conocerse las minutas de la Fed en la que se deja entrever que podría haber algún ajuste adicional en la tasa de interés, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,08% y 5,60% posterior al último encuentro de la Fed en julio, hasta el nivel actual de 6,55% y 5,91%, respectivamente.

Por su parte, en Chile, el Producto Bruto Interno (PBI) del segundo trimestre se contrajo un -1,1% interanual frente al -1,4% esperado, agudizándose el ritmo de caída. En tanto, en la comparación trimestral retrocedió un -0,3% cuando se esperaba un -0,6%, a contramano del desempeño positivo exhibido en los últimos trimestres.

En México, las ventas minoristas de junio evidenciaron una notable mejora, al avanzar +2,3% mensual y +5,9% interanual. Vale destacar que ambos resultados superaron las estimaciones, que eran +0,9% mensual y +2,9% interanual. En consecuencia, el índice de acciones de referencia finalizó la jornada con un ligero incremento de +0,1%.

Uruguay

El Banco Central decidió reducir la tasa de interés de referencia hasta el 10%, lo que implica una baja de 75 puntos básicos. Las autoridades prevén que continúe la senda decreciente de la inflación interanual y de las expectativas. Asimismo, afirmaron que la proyección de inflación para los próximos 2 años se mantiene dentro del rango objetivo.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) fueron de 10,63% a 30 días, 9,98% a 90 días y 9,77% a 360 días. Pese a que los rendimientos a 30 días y 360 días subieron respecto a la semana previa y a 90 días se redujo en un contexto de menor inflación y la postura más laxa por parte del Banco Central que volvió a bajar la tasa de interés, dichos niveles continúan siendo atractivos para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

En este contexto, la encuesta de expectativas de inflación de agosto muestra que la mediana de inflación para este mes estaría en torno al +0,5% mensual y +5,4% para 2023. Por su parte, de acuerdo a la encuesta de expectativas económicas se espera un crecimiento del PBI de +1,1% promedio para el año y que el tipo de cambio finalice en $39,6.