Semanal de mercados

Informe Semanal de Mercados

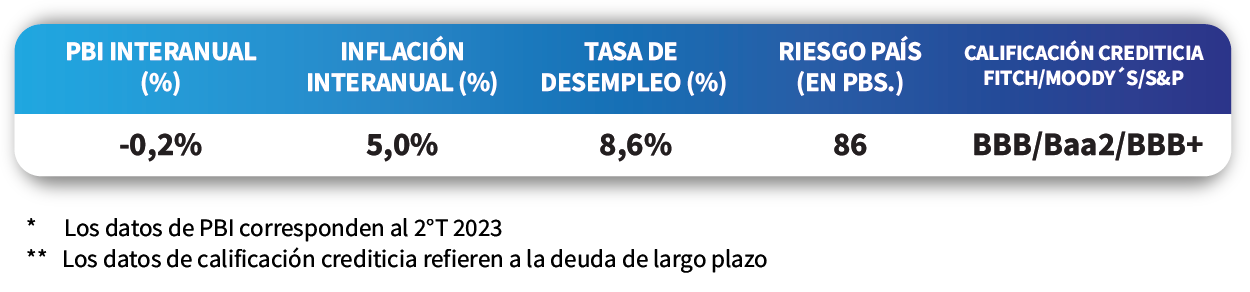

La Reserva Federal de Estados Unidos (Fed) mantuvo la tasa de referencia en el actual rango de 5,25%-5,5%, decisión esperada por el mercado. Asimismo, estima que a finales de 2024 se ubique en un rango entre 4,5%-4,75%, lo que implicaría 3 recortes en la misma. En tanto, la inflación de noviembre se ubicó en +3,1% interanual, resultando en línea con las expectativas. En este contexto, durante la semana los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos. Así, el de 1 año se ubicó en 4,94%, el de 3 años en 4,12% y el de 10 años en 3,91%. A nivel regional, en Brasil, el índice de precios al consumidor subió +4,7% interanual en noviembre, levemente inferior a lo esperado, al tiempo que el Banco Central redujo la tasa de interés hasta el 11,75%. En Uruguay, el PBI del tercer trimestre se contrajo un -0,2% interanual, siendo la expectativa del consenso de analistas que el 2023 cierre con una modesta expansión de +0,7%.

Monitor Semanal

Internacional

La Reserva Federal de Estados Unidos (Fed) mantuvo la tasa de referencia en el rango actual de 5,25%-5,50%, en línea con las expectativas. La decisión se sustentó sobre la base de que la actividad se está desacelerando, a la vez que el mercado laboral continúa sólido y la inflación viene ralentizándose, pese a continuar elevada. La reacción inicial del mercado muestra que la tasa implícita en los futuros de la tasa para fines de 2024 se ubicaría en un rango de 4%-4,25%, implicando 5 recortes desde el rango actual. Por su parte, la entidad estima para el cierre del próximo año una tasa de interés entre 4,5%-4,75%, redundando en 3 bajas.

Adicionalmente, la inflación de noviembre avanzó +0,1% mensual (se esperaba 0%) y +3,1% interanual, en línea con lo proyectado. A su vez, la medición núcleo -excluye alimentos y combustibles- anotó +0,3% mensual y +4% interanual, en sintonía con las expectativas. Vale destacar que los desempeños mensuales se aceleraron levemente respecto a octubre.

La actualización trimestral de las proyecciones macroeconómicas reveló que para 2024 se corrigió ligeramente a la baja la expectativa de crecimiento al +1,4% (desde el +1,5%), mientras se mantuvo la estimación de desempleo en 4,1%. En términos de inflación, también se observa una moderación, al esperarse +2,4% interanual. A su vez, para 2023 se prevé un crecimiento del +2,6% (frente al +2,1% previo), desempleo en 3,8%, e inflación por debajo de lo estimado en septiembre, que cerraría en +2,8% interanual y de +3,2% para la núcleo. Vale destacar que las últimas proyecciones del consenso de analistas para 2024 están en línea con la Fed, esperándose una expansión más modesta de la actividad en torno al +1,2%, desocupación en 4,2% e inflación de +2,5% interanual.

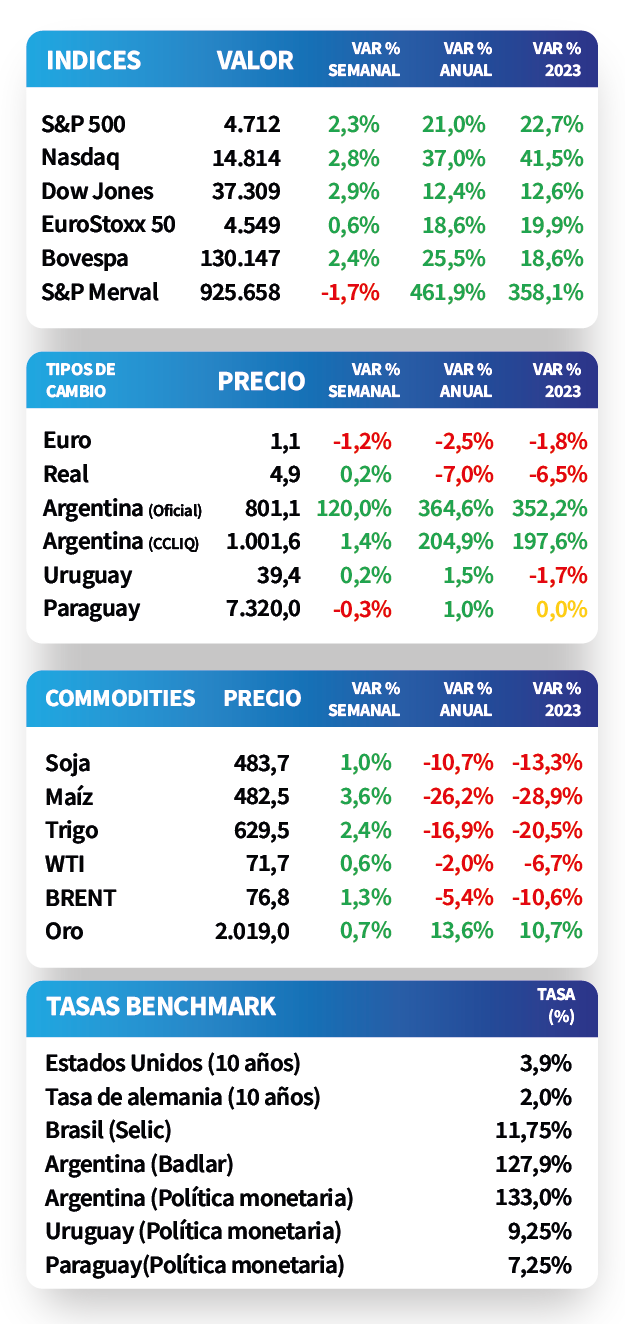

En este contexto, los rendimientos de los bonos del Tesoro americano mostraron una importante compresión a lo largo de todos los vencimientos en la semana. Así, el rendimiento a 1 año pasó de 5,12% a 4,94%, el de 3 años de 4,46% a 4,12% y el correspondiente a 10 años desde 4,23% a 3,91%. A su vez, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) se ubicó en 5,1%. Por otro lado, los índices de acciones operaron al alza, siendo el Dow Jones y el Nasdaq los más destacados (+2,9% y +2,8%, respectivamente).

El Banco Central Europeo sostuvo la tasa de política monetaria en 4,5%, decisión esperada por los analistas. La institución remarcó la senda decreciente de la inflación al 2% pero se mantiene prudente, sin descartar ajustes adicionales en caso de ser necesario. Asimismo, el Banco de Inglaterra siguió la misma postura, dejando el costo del financiamiento en el 5,25% actual.

El foco de la semana próxima en Estados Unidos estará en el dato final del Producto Bruto Interno (PBI) del tercer trimestre, previéndose un +5,2% anualizado. Además, se conocerá el índice de precios de gasto en consumo personal (PCE) de noviembre, esperándose alzas interanuales de +2,8% y de +3,4% en la núcleo (medida preferida de inflación de la Fed para decisiones de política monetaria). En Eurozona, se divulgará la inflación de noviembre, con los datos interanuales preliminares situados en +2,4% y +3,6% para la núcleo.

Regional

En Brasil, la inflación de noviembre se incrementó +4,7% interanual y +0,3% mensual, ligeramente por debajo de las estimaciones. Vale destacar que este registro anual se mantiene dentro del rango objetivo del Banco Central (3,25%, +/-1,5%). De este modo, el tipo de cambio alcanzó los 4,94 reales por dólar (+0,2%).

A su vez, el Banco Central recortó la tasa de interés Selic hasta el 11,75%, el cuarto ajuste de 50 puntos básicos consecutivo en el año. Por ende, el índice Bovespa subió +2,4% semanal.

En tanto, el Banco Central de México sostuvo la tasa de política monetaria en el 11,25% actual, en línea con la proyección del consenso de analistas. En este escenario, el tipo de cambio cerró la semana con una disminución de -0,8% hasta $17,2 por dólar.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,58% y 6,18% posterior al encuentro de la Fed en noviembre, hasta el nivel actual de 6,18% y 5,66%, respectivamente, luego de la reunión de esta semana.

El epicentro de la semana siguiente en Brasil estará en la publicación de las minutas de la reunión de política monetaria de esta semana. En México, se conocerá la evolución de la actividad económica de octubre, siendo el último registro un alza de +3,3% interanual, y la inflación de mediados de diciembre. Por su parte, el Banco Central de Chile decidirá si implementa cambios en la tasa de referencia (9% actual).

Uruguay

El PBI del tercer trimestre registró un descenso de -0,2% interanual, ralentizando el ritmo de caída exhibido en el período anterior; mientras que creció +1% respecto al segundo trimestre. Vale destacar que el consenso de analistas proyecta una ligera expansión de +0,7% para 2023.

Los precios de los bonos soberanos en dólares operaron con significativas subas en la medida que la Fed modera su discurso, al promediar un +2,1% semanal. Los incrementos más pronunciados se reflejaron en los plazos más largos, destacándose los Globales con vencimientos en 2045 y 2055, con +3,9% y +3,6%, respectivamente. En tanto, el rendimiento del bono soberano en dólares a 10 años cerró en 4,5%.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) se ubicaron en 9,40% a 30 días, 9,63% a 90 días y 9,56% a 360 días, reduciéndose frente a la última licitación. En los últimos meses, la tendencia general es decreciente, consistente con la desaceleración de la inflación y la política monetaria más laxa. Así, estos niveles continúan siendo favorables para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

La próxima semana, el foco estará concentrado en el dato de la tasa de desempleo correspondiente a noviembre, siendo el registro de octubre de 8,6%.