Semanal de mercados

Informe Semanal de Mercados

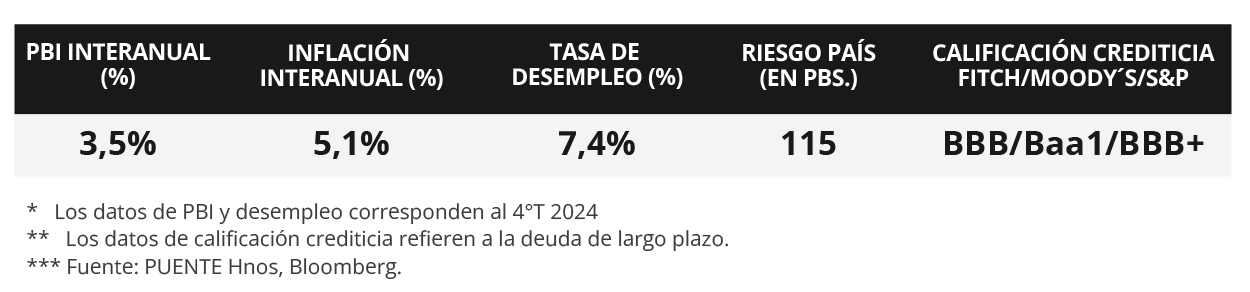

La escalada de tensiones por la política arancelaria implementada en Estados Unidos y la contraofensiva, en especial de China, ha redundando en una creciente volatilidad en el mercado, con los principales índices de acciones estadounidenses cerrando la mejor semana en lo que va del año. En tanto, la inflación de marzo se desaceleró por segundo mes consecutivo y resultó inferior a las expectativas en todas las mediciones, anotando un alza interanual de +2,4% y de +2,8% en la medición que excluye alimentos y combustibles. Esta semana, la atención continuará en el plano comercial, ante la expectativa de nuevos anuncios y el avance en las negociaciones con los restantes países y bloques, luego de que Trump pausara por 90 días los aranceles recíprocos a todos los países, con excepción de China. En este contexto, los rendimientos de los bonos del Tesoro se ampliaron a lo largo de toda la curva en la semana, con el bono a 1 año cerrando en 4,02% y aquel a 10 años en 4,48%. Con las tensiones comerciales en aumento, y la incertidumbre por la prolongación y el impacto sobre el crecimiento global, es esperable que la Reserva Federal realice entre 2 y 4 veces recortes de un cuarto de punto porcentual en la tasa de referencia (hoy en 4,5%), ante un eventual debilitamiento del mercado laboral que podría derivar de una mayor desaceleración del nivel de actividad. Este entorno redunda en rendimientos nominales más elevados en la actualidad frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, donde luce más conveniente posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a los cambios de perspectivas sobre el sendero de la tasa de interés. En Uruguay, el Banco Central elevó la tasa de política monetaria (TPM) al 9,25% anual, con el objetivo de reducir la inflación y su convergencia a la meta del +4,5%. En tanto, hubo leves ajustes en las expectativas empresariales. La producción industrial creció +4,8% interanual en febrero. En la semana, tras la decisión sobre la TPM, tendrán lugar nuevas licitaciones de Letras de Regulación Monetaria a 35, 91 y 359 días.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos continuará focalizada en eventuales anuncios por parte de la administración de Donald Trump respecto a la política arancelaria; mientras que en materia de datos, se publicará la evolución de las ventas minoristas -indicador proxy de actividad- de marzo, esperándose un alza de +1,4% mensual, y la producción industrial de dicho mes. Por otro lado, el Banco Central Europeo tendrá reunión de política monetaria, siendo la expectativa una baja hasta el 2,4%, en tanto, se divulgará el dato final de inflación de marzo en la Eurozona. Finalmente, en Japón se conocerá el Producto Bruto Interno (PBI) del 1° trimestre del año, previéndose un alza de +5,2% interanual.

La semana estuvo marcada por una creciente volatilidad derivada de la entrada en vigencia de los “aranceles recíprocos” aplicados por el presidente de Estados Unidos a los restantes países y bloques, y la respuesta de algunos de ellos, como China. Luego de que Trump anunciará varios ajustes hasta el 145% para importaciones chinas, justificando la ausencia de “voluntad para negociar”, desde Beijing respondieron fijando una tarifa que asciende al 125% sobre los bienes norteamericanos. No obstante, el presidente de Estados Unidos decidió suspender por 90 días las tarifas al resto el mismo día de su entrada en vigencia, retrotrayéndolas al 10% durante dicho período, razón por la cual la Unión Europea declinó en la iniciativa de tomar medidas compensatorias sobre las importaciones de dicho país. A su vez, durante el fin de semana, Trump informó la excepción temporal de aranceles recíprocos a una serie de productos electrónicos, como son chip, celulares, computadoras, entre otros.

En Estados Unidos, la inflación de marzo volvió a desacelerarse por segundo mes consecutivo, resultando inferior a las expectativas en todas las mediciones. En concreto, anotó -0,1% mensual y +2,4% interanual frente al +2,5% estimado; mientras que la medición que excluye alimentos y combustibles avanzó +0,1% mensual y +2,8% interanual versus el +3,0% pronosticado.

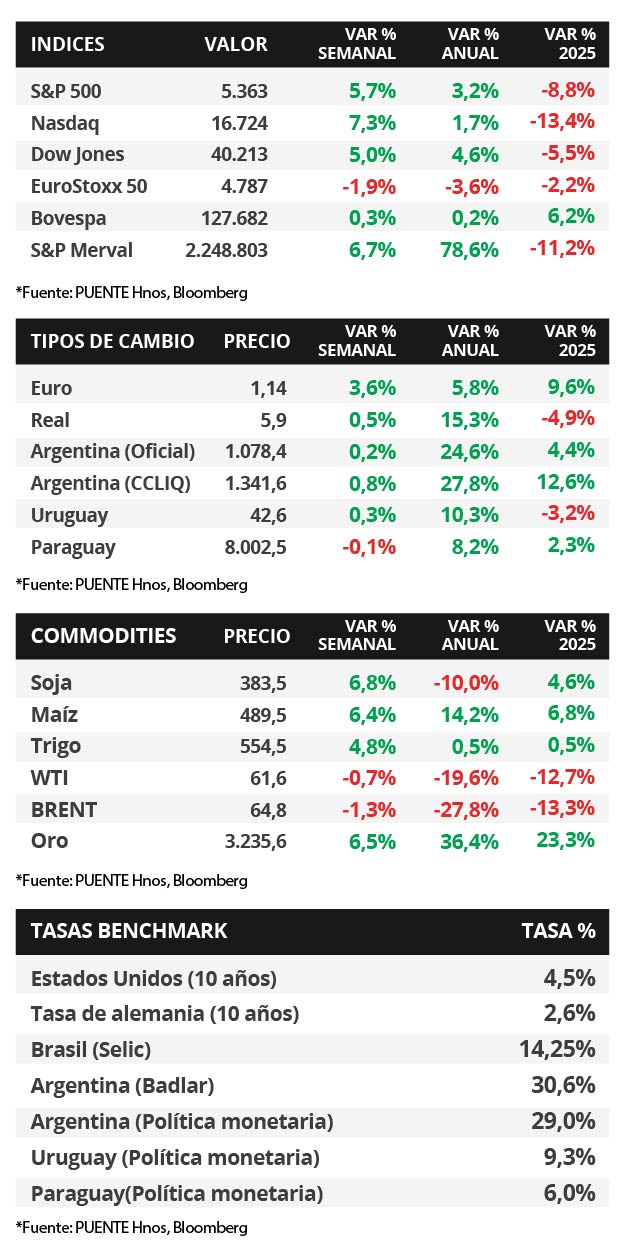

En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana, especialmente en los tramos medio y largo de la curva. Así, el bono a 1 año pasó de 3,83% a 4,02%, el de 3 años pasó de 3,63% a 4,01% y aquel a 10 años de 3,99% a 4,48%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) tuvieron un rendimiento promedio del 5,8%. En otro orden, los índices de acciones cerraron la mejor semana en lo que va de 2025, sobresaliendo el Nasdaq con un incremento de +7,3%, seguido por el S&P 500 con +5,7% y el Dow Jones con +5,0%.

En Latinoamérica, se conoció la inflación de marzo en Brasil, que marcó un alza de +5,5% interanual, en línea con lo esperado, mientras que en México anotó +3,8% interanual, acorde a las expectativas. En el caso de Chile, los precios registraron un aumento de +4,9% interanual.

Uruguay

La atención de la semana estará en las nuevas licitaciones de Letras Regulación Monetaria a 35, 91 y 359 días tras la decisión del Banco Central de elevar la tasa de política monetaria al 9,25%. Además, ante el presente contexto internacional, la evolución de los bonos soberanos en dólares y el tipo de cambio serán foto de atención.

Los bonos soberanos en dólares volvieron a mostrar una merma generalizada de precios en la última semana. El rendimiento del bono al 2033 cerró al 5,4%. Por otro lado, la tasa de corte de la Letra de Regulación Monetaria a 90 y 180 días subieron al 9,76% y 9,72% en cada caso. Por su parte, el tipo de cambio avanzó +0,3% en los últimos 7 días y cerró en $42,6 por dólar.

El Banco Central del Uruguay (BCU) decidió elevar en +25 puntos básicos la Tasa de Política Monetaria, ubicándola en 9,25%. En ese sentido, la entidad manifestó que la instancia de política ingresa en fase contractiva, con el objetivo de contribuir a reducir la inflación y continuar la convergencia de sus expectativas a la meta de +4,5% anual.

La Encuesta de Expectativas Empresariales de marzo prevé una inflación de +6,0% para 2025 y para el período marzo 2025-febrero 2026. Además, para marzo 2026-febrero 2027 estiman una suba anual del IPC del +6,5%. Estas proyecciones están por encima de la encuesta de Expectativas de Inflación de analistas. A su vez, se espera que los costos aumenten en +6,0% para 2025 y en +7,0% para marzo 2025-febrero 2026 y marzo 2026-febrero 2027.