Semanal de mercados

Informe Semanal de Mercados

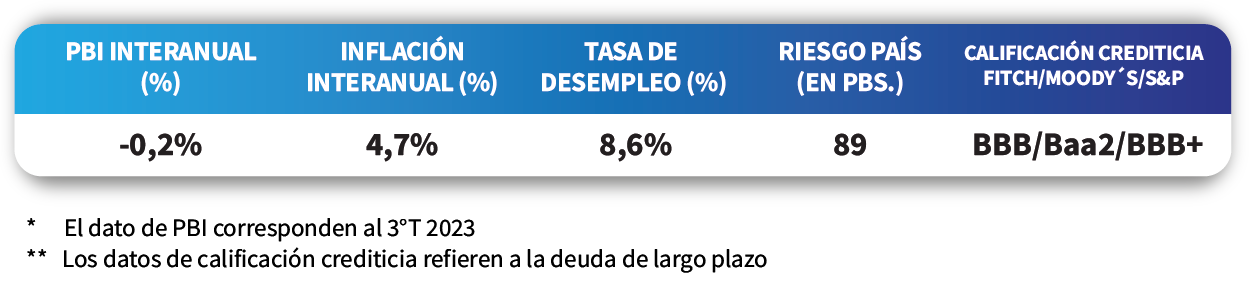

En Estados Unidos, la creación de nuevos puestos de trabajo de febrero se ubicó en 275 mil nóminas, superando el estimado de 188 mil y la revisión de enero (229 mil); mientras que el desempleo subió hasta el 3,9% cuando se esperaba 3,7%. En este contexto, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos durante la semana, con el de 1 año cerrando en 4,93%, el de 3 años en 4,25% y el de 10 años en 4,08%. Por su parte, el Banco Central Europeo mantuvo la tasa de política monetaria sin cambios en el 4,5% actual, en sintonía con lo esperado por el consenso de analistas. A nivel regional, el índice de precios al consumidor de febrero en México se incrementó un +4,4% interanual, en línea con lo previsto, mientras que en Chile se aceleró hasta un +4,5% interanual desde el +3,8% de enero. En Uruguay, la inflación de febrero se ubicó por debajo de las expectativas, al avanzar +0,6% mensual. En la comparación interanual alcanzó el +4,7%, manteniéndose dentro del rango objetivo del Banco Central (3%-6%).

Monitor Semanal

Internacional

El epicentro de la semana en Estados Unidos estará en el dato de inflación de febrero, con las estimaciones interanuales en +3,1% y en +3,7% para la medición que excluye alimentos y combustibles (núcleo), previo a la próxima reunión de la Reserva Federal (Fed). A su vez se conocerán las ventas minoristas y la producción industrial de febrero. En la Eurozona se divulgará la actividad industrial de enero.

En Estados Unidos, la creación de nuevos puestos de trabajo de febrero se ubicó en 275 mil nóminas, superando los 188 mil estimados y el dato revisado de 229 mil de enero. A su vez, el desempleo se ubicó en 3,9%, frente al 3,7% anterior y esperado. Por ende, la probabilidad descontada del mercado en los futuros de la tasa de la Fed para el primer recorte de 25 puntos básicos es del 69% para junio, siendo la expectativa que se realicen 4 en el año.

El presidente de la Fed, Jerome Powell, volvió a remarcar la posibilidad de iniciar con el recorte en la tasa de referencia en algún momento del año en tanto las condiciones económicas luzcan propicias. Con este panorama, cabe remarcar que las probabilidades descontadas en los futuros de la tasa de la Fed revelan 3 bajas en 2024, con una expectativa del 67% de que comience en junio.

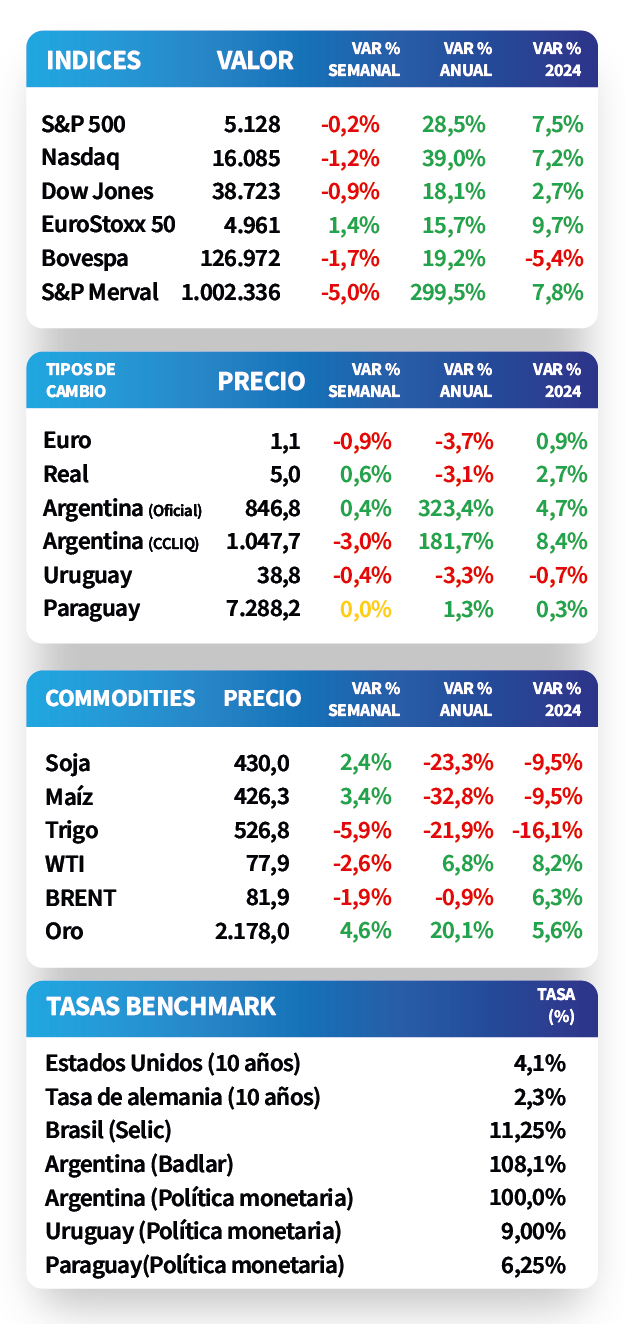

En este contexto, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos durante la semana. Por ende, el de 1 año pasó de 4,94% a 4,93%, el de 3 años de 4,32% a 4,25% y el correspondiente a 10 años desde 4,18% a 4,08%. Por su parte, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) finalizó en 5,3%. En otro orden, las acciones operaron negativas, con el Nasdaq liderando las bajas con el -1,2% semanal, seguido por el Dow Jones (-0,9%).

El Banco Central Europeo dejó inalterada la tasa de interés en el 4,5% actual, en línea con las expectativas. La entidad ratificó su compromiso con consolidar la tendencia decreciente de la inflación, manteniendo una postura prudente basada en datos económicos de cara a futuras decisiones. A su vez, la actualización de sus proyecciones marcan una menor inflación en torno al +2,3% para 2024 (versus +2,7% previo) y crecimiento de la actividad del +0,6% anual.

Regional

Esta semana, el foco de atención en Brasil estará en el dato del índice de precios al consumidor de febrero, que durante enero marcó un alza de +4,5% interanual; y en las ventas minoristas de enero. Por su parte, en México se conocerá la producción industrial de enero.

En México y Chile se conoció la inflación de febrero. En el primer caso mostró una ralentización, con incrementos en línea con lo esperado, que fueron de +0,1% mensual y +4,4% interanual. En Chile, los precios marcaron un alza de +0,6% mensual, superior a las expectativas (+0,2%), y se aceleraron hasta el +4,5% interanual.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,09% y 5,66% a fines de la semana previa, hasta el nivel actual de 6,05% y 5,51%, respectivamente.

Por el lado de Brasil, el Índice de Gerentes de Compras (PMI en inglés) compuesto de febrero marcó 55,1 puntos, y el del sector servicios 54,6 puntos; representando los mayores registros desde julio de 2022. Cabe remarcar que un dato por encima de 50 puntos supone expansión, y uno inferior, contracción de la actividad. Sin embargo, el índice Bovespa cedió -1,7% semanal.

Uruguay

Esta semana, el foco estará concentrado en la divulgación del dato de producción industrial manufacturera de enero. Vale recordar que, en diciembre, tuvo una merma de -7,8% interanual.

La inflación de febrero se desaceleró, al incrementarse +0,6% mensual, ligeramente inferior a la proyección del consenso de analistas (+0,7%). A su vez, avanzó +4,7% interanual, dentro del rango objetivo del Banco Central; acumulando en el año un +2,2%. En este contexto, el rendimiento del bono soberano en dólares a 10 años finalizó en 4,7%.

Las tasas de corte de las licitaciones semanales de Letras de Regulación Monetaria (LRM) se ubicaron en 9% a 30 días, 9,09% a 90 días y 9,03% a 360 días. Particularmente se destacó la tasa a 360 días, que cedió -17 puntos básicos respecto a la subasta anterior, en un contexto donde es esperable que continúe la tendencia bajista hasta alinearse con el nivel de la tasa de política monetaria (9% actual).

Estos niveles siguen siendo favorables para remunerar posiciones de corto plazo en moneda local, principalmente en plazos a 1 y 2 años.

La Encuesta de Expectativas Empresariales de febrero reveló una corrección a la baja en la inflación esperada para 2024, con la mediana en +6,5% versus el +7% de enero.