Semanal de mercados

Informe Semanal de Mercados

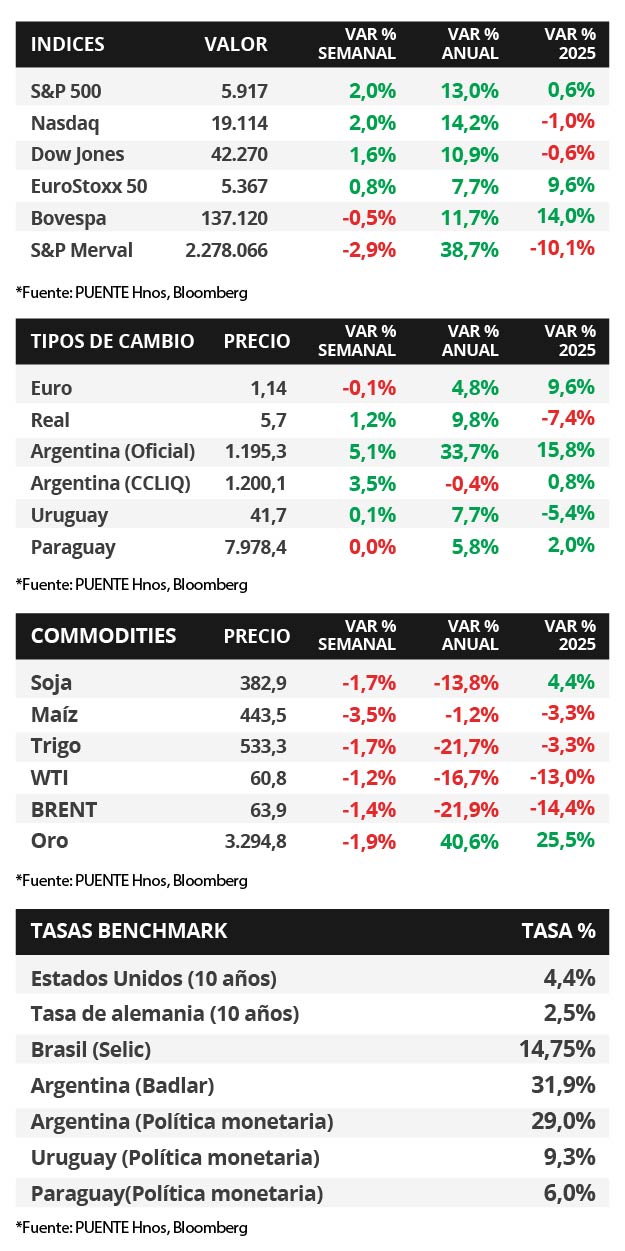

En Estados Unidos, el índice de precios de gasto en consumo personal (PCE) -medida preferida de inflación de la Reserva Federal (Fed) para decisiones de política monetaria- de abril se desaceleró por segundo mes consecutivo en términos interanuales, al anotar +2,1%, inferior al +2,2% esperado, y un +2,5% en la medición que excluye alimentos y combustibles. La atención de la semana estará en la publicación de los datos de la evolución del mercado laboral de mayo, proyectándose un desempleo de 4,2% y la creación de 130 mil nuevos puestos de trabajo. Con este entorno, los rendimientos de los bonos del Tesoro se comprimieron a lo largo de toda la curva en la semana, con el bono a 1 año cerrando en 4,10% y aquel a 10 años en 4,40%. Por el momento, la expectativa es que la Fed realice dos recortes de un cuarto de punto porcentual en la tasa de referencia este año (que se ubica en el 4,5%), que podrían tener lugar en el segundo semestre, aunque dependerá de lo que suceda con la política comercial y su impacto sobre el nivel de la actividad económica, que podría resentirse más de lo previsto y afectar el mercado laboral. Este entorno redunda en rendimientos nominales más elevados en la actualidad frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, luciendo más conveniente posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a los cambios de perspectivas sobre el sendero de la tasa de interés. En Uruguay, el Banco Central mantuvo sin cambios la tasa de política monetaria al 9,25%. La actividad económica en marzo retrocedió mensualmente y avanzó en términos interanuales. Asimismo, la balanza comercial fue deficitaria en abril y, en el mismo mes, el tipo de cambio real subió levemente. En la semana, el foco de atención estará en el dato de inflación de mayo junto al informe de expectativas empresariales y las licitaciones de Letras de Regulación Monetaria (LRM) del Banco Central.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos se mantiene en la agenda política en torno a las negociaciones por la política comercial con los diversos países, mientras que se conocerá la evolución del mercado laboral de mayo, proyectándose un desempleo del 4,2% y la creación de 130 mil nuevos puestos de trabajo. En otro orden, el Banco Central Europeo tendrá su reunión de política monetaria, previéndose un nuevo recorte en la tasa de referencia hasta el 2,15% desde el 2,4% actual. Asimismo, en la Eurozona se publicará la inflación preliminar de mayo, y la estimación final del Producto Bruto Interno (PBI) del 1° trimestre, siendo la expectativa un +1,2% interanual. Finalmente, en Chile se divulgará el dato de inflación de mayo.

En Estados Unidos, la inflación PCE -referencia de la Fed para decisiones de política monetaria- de abril anotó +0,1% mensual y anotó +2,1% interanual, inferior al +2,2% esperado; en tanto, la medición que excluye alimentos y combustibles subió +0,1% mensual y +2,5% interanual, en línea con las expectativas. Cabe resaltar que los resultados interanuales se desaceleraron por segundo mes consecutivo. En tanto, la segunda estimación del PBI del 1° trimestre mostró una contracción de -0,2% anualizado frente al -0,3% pronosticado y exhibido en la primera proyección.

En el plano comercial, un tribunal de Nueva York decidió suspender la aplicación general de los aranceles a las importaciones dictada por Trump, al considerar que excede las facultades legales al declarar la emergencia nacional para justificar dicha medida sin pasar por el Congreso. No obstante, otros tributos como el del acero, aluminio y automóviles extranjeros siguen vigentes, puesto que corresponden a otra legislación. En este sentido, el viernes el presidente elevó del 25% al 50% los aranceles al acero impuestos en marzo, con el objetivo de fortalecer la industria del país.

En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva en la semana. Así, el bono a 1 año pasó de 4,12% a 4,10%, el de 3 años de 3,96% a 3,86% y aquel a 10 años de 4,51% a 4,40%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) tuvieron un rendimiento promedio del 5,6%. En otro orden, los índices de acciones cerraron al alza, con el S&P 500 y el Nasdaq anotando +2,0% en cada caso.

En Latinoamérica, el PBI del 1° trimestre en Brasil creció +2,9% interanual, ralentizándose por segundo trimestre consecutivo, e inferior al +3,2% previsto por el consenso de analistas. En tanto, la comparación mensual anotó +1,4%, en línea con lo esperado. En este contexto, el índice de acciones Bovespa cedió -0,5% semanal.

Uruguay

La atención de la semana respecto a datos estará en la publicación del Índice de Precios del Consumo (IPC) de mayo. La Encuesta de Expectativas de Inflación prevé una inflación mensual del +0,29%. Además, la Encuesta de Expectativas Empresariales (EEE) de mayo será publicada esta semana. El Banco Central licita Letras Regulación Monetaria a 35, 91 y 182 días los días lunes miércoles y viernes respectivamente.

El Banco Central del Uruguay (BCU) decidió por unanimidad mantener la Tasa de Política Monetaria (TPM) en 9,25%, con el objetivo buscar la convergencia de la inflación hacia la meta de +4,5% anual. El Indicador Mensual de Actividad Económica (IMAE) de marzo exhibió una merma mensual desestacionalizada del -0,5%. En términos interanuales, la economía exhibió un crecimiento del +4,3% en marzo.

Por su parte, el saldo comercial de abril fue deficitario por -USD 92,0 millones. El tipo de cambio real efectivo (TCRE) de abril avanzó ligeramente +0,2% en relación a marzo y +6,3% interanual.

Por último, los bonos soberanos en dólares mostraron una suba generalizada de precios en la semana, con una variación del +0,9% en promedio. Las mayores subas se concentraron en el tramo más largo. El tipo de cambio vio un alza marginal del +0,1% semanal y cerró en $41,7 por dólar. Además, acumula una baja del -5,4% en el año.