Semanal de mercados

Informe Semanal de Mercados

En Estados Unidos, el índice de precios de gasto en consumo personal de los hogares (PCE) -medida de inflación preferida por la Reserva Federal (Fed) para decisiones de política monetaria- de septiembre anotó un alza interanual de +2,8% tanto en la medición tradicional como en la que excluye alimentos y combustibles (núcleo), acorde a lo esperado por el consenso de analistas. La atención de la semana estará en la reunión de política monetaria de la Fed, siendo la expectativa un recorte en la tasa de referencia hasta el 3,75% desde el 4,0% actual. A su vez, se presentará la actualización trimestral de perspectivas macroeconómicas y del sendero de tasa de interés hacia adelante. En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron en la mayoría de los vencimientos, con el bono a 1 año en 3,59% y aquel a 10 años en 4,14%. Es importante tener en consideración que la tasa se encuentra elevada en términos históricos, lo que permite obtener rendimientos nominales más altos hoy frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, siendo conveniente los tramos menores a 5 años de duración por su menor sensibilidad a cambios en la tasa de interés.

Monitor Semanal

Internacional

El foco de atención de la semana en Estados Unidos estará en la reunión de política monetaria de la Fed, siendo la expectativa un recorte de un cuarto de punto porcentual en la tasa de referencia hasta el 3,75%; a la vez que se presentará la actualización trimestral de perspectivas macroeconómicas y del sendero de tasa de interés. Por su parte, en Latinoamérica tendrá lugar la decisión de tasa de interés del Banco Central de Brasil, esperándose que se mantenga en el 15% actual, a la vez que se conocerá la inflación de noviembre en México y Brasil, siendo los últimos registros alzas interanuales de +4,7% y +3,6%, respectivamente.

En Estados Unidos, se conocieron datos vinculados a la inflación y el empleo. En concreto,la inflación PCE de septiembre -referencia de la Fed para decisiones de tasa de interés- resultó en línea con las expectativas del consenso de analistas, al anotar un +0,3% mensual y +2,8% interanual, mientras que en la medición núcleo avanzó +0,2% mensual y +2,8% interanual.

Por otro lado, de acuerdo a la información de la agencia Automatic Data Processing (ADP), en noviembre hubo destrucción de -32 mil puestos de trabajo, en contraste con la estimación del consenso de analistas de creación de 5 mil puestos, y del dato de octubre (47 mil puestos).

En este entorno, los rendimientos de los bonos del Tesoro americano se ampliaron en la mayoría de los vencimientos, con el bono a 1 año manteniéndose en 3,59%, el de 3 años pasando de 3,49% a 3,59% y el de 10 años de 4,01% a 4,14%. En otro orden, los índices de acciones cerraron con leves subas, destacando el Nasdaq con un +0,9% semanal.

En la Eurozona, el Producto Bruto Interno (PBI) del 3° trimestre creció +1.4% interanual, acorde a las expectativas, y un +0,3% en la comparación trimestral. En tanto, la inflación preliminar de noviembre anotó -0,3% mensual y +2,2% interanual, levemente superior al +2,1% esperado; mientras que en la medición núcleo resultó en línea con lo esperado, al marcar -0,5% mensual y +2,4% anual. En este entorno, el euro se ubicó en 1,16 dólares por euro (+0,4% semanal).

En Latinoamérica se conoció el PBI 3° trimestre en Brasil, que se expandió +1,8% interanual, ligeramente superior al +1,7% proyectado. No obstante, representa el registró más débil desde el 1° trimestre de 2022. Por su parte, en Chile la inflación de noviembre se ubicó en +0,3% mensual y +3,4% interanual, por encima del objetivo de mediano plazo de la entidad (+3,0%).

Uruguay

La atención de la semana, en materia de datos, estará en el Índice de Volumen Físico de la Industria Manufacturera (IVFIM) de octubre. Además, el Banco Central publica el Balance Monetario de noviembre. Asimismo, la entidad monetaria licitará Letras de Regulación Monetaria (LRM) a 28, 91 y 371 días, el día lunes, miércoles y jueves respectivamente.

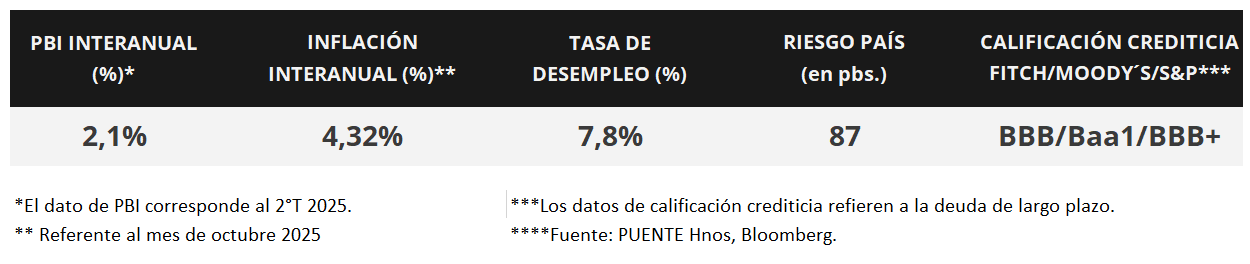

El Índice de Precios del Consumo (IPC) presentó una variación mensual del +0,14% en noviembre, por debajo de lo esperado por la Encuesta de Expectativas de Inflación de +0,30%%. Asimismo, la inflación acumulada en el año llegó al +3,74%. En tanto, en el transcurso de los últimos 12 meses la suba fue del +4,09%.

La mediana de la Encuesta de Expectativas Empresariales de noviembre mantuvo sus proyecciones de inflación para los próximos 12 y 24 meses al 5,6% y 5,8% anual en cada caso. Por el lado de los costos, hubo actualizaciones a la baja y las previsiones para los próximos 12 y 24 meses son de +6,2% y 6,4% respectivamente

Los bonos soberanos en dólares exhibieron una baja promedio de -0,5% en la primera semana de diciembre. En este sentido, los títulos con vencimientos más largos fueron los menos favorecidos, como el caso de los bonos al 2050, 2055 y 2060 con caídas de -1,0%

Por su parte, el tipo de cambio cerró en $39,1 por dólar tras retroceder -0,5% en la semana. Además, acumula una caída de -11,4% en el transcurso del año.

Informe Semanal de Mercados

En Estados Unidos, la inflación mayorista de septiembre anotó un +2,7% interanual y +2,6% en la medición sin alimentos ni combustibles (núcleo), este último registro inferior a lo esperado. A su vez, las ventas minoristas -indicador proxy de actividad económica- del mismo mes se ralentizaron, avanzando un +4,3% interanual. La atención de la semana estará en el índice de precios de gasto en consumo personal de los hogares (PCE) -indicador de inflación preferido de la Reserva Federal (Fed) para decisiones de política monetaria- de septiembre, previéndose alzas interanuales de +2,8% y +2,9% en la medición que excluye alimentos y combustibles. En este entorno, los principales índices de acciones finalizaron positivos, en tanto, los rendimientos de los bonos del Tesoro americano se comprimieron levemente a lo largo de toda la curva, con el bono a 1 año en 3,59%. La expectativa es que la Fed continúe flexibilizando la política monetaria en el corto plazo mediante nuevas bajas en la tasa de referencia (4,0% actual), aunque existen divergencias de opiniones entre los miembros de la entidad sobre la postura a adoptar en la reunión de diciembre. Vale destacar que la tasa se encuentra elevada en términos históricos, lo que permite obtener rendimientos nominales más altos hoy frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, siendo conveniente los tramos menores a 5 años de duración por su menor sensibilidad a cambios en la tasa de interés. En Uruguay, la actividad económica se expandió en el mes de septiembre y la balanza comercial de bienes fue deficitaria en octubre. Los bonos soberanos en dólares operaron levemente al alza en la semana. El Banco Central (BCU) convalidó una baja en la tasa de corte de Letras de Regulación Monetaria (LRM) a 30 días. En la semana se conocerá el dato de inflación de noviembre junto a la Encuesta de Expectativas Empresariales (EEE) para el mismo mes.

Monitor Semanal

Internacional

El foco de atención de la semana en Estados Unidos estará en la publicación de la inflación PCE -medida preferida de la Fed para decisiones de política monetaria- de septiembre, estimándose alzas interanuales de +2,8% y de +2,9% en la medición que excluye alimentos y combustibles. Asimismo, se conocerá el dato de creación de empleo privado de noviembre de la agencia Automatic Data Processing (ADP), proyectándose la creación de 19 mil puestos de trabajo. En la Eurozona se divulgará el Producto Bruto Interno (PBI) del 3° trimestre, para el cual se estima un +1,4% interanual; y la inflación preliminar de noviembre, siendo la expectativa un +2,1% interanual y +2,4% en la núcleo. Por último, en Latinoamérica se dará a conocer el PBI 3° trimestre en Brasil, siendo el último registró un +2,2% interanual, y la inflación de noviembre en Chile.

En Estados Unidos, la inflación mayorista de septiembre avanzó +0,3% mensual y +2,7% interanual, acorde a las expectativas; mientras que la medición núcleo anotó +0,1% mensual y +2,6% interanual, por debajo de lo esperado. En tanto, el índice de Confianza del Consumidor de The Conference Board de noviembre se ubicó en 88,7 puntos, inferior a lo proyectado, denotando una menor confianza de los consumidores en la actividad económica.

Por otro lado, las ventas minoristas -indicador proxy de actividad- de septiembre mostraron una desaceleración, al marcar un +0,2% mensual y +4,3% interanual, ambos desempeños por debajo de los proyectados por el consenso de analistas.

En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos, con el bono a 1 año pasando de 3,62% a 3,59%, el de 3 años de 3,50% a 3,49% y el de 10 años de 4,06% a 4,01%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) cerraron con un rendimiento de 5,2% promedio. En otro orden, los índices de acciones cerraron positivos, destacándose el Nasdaq con +4,9%, seguido por el S&P 500 con +3,7%.

Las actas de la última reunión del Banco Central Europeo (BCE), donde se dejó sin cambios la tasa de referencia en el 2,15%, revelaron que no hay prisa por continuar recortando la tasa de política monetaria dado que la economía muestra resiliencia y la inflación se mantiene en torno al objetivo. Asimismo, destacaron que el nivel actual resulta conveniente para gestionar perturbaciones y que seguirán evaluando los datos macroeconómicos antes de cada decisión.

Uruguay

La atención de la semana estará en el Índice de Precios del Consumo (IPC) de noviembre que será publicado el miércoles. La Encuesta de Expectativas de Inflación prevé una inflación mensual del +0,30%. Además, el viernes se dará a conocer la Encuesta de Expectativas Empresariales (EEE) de noviembre. Por último, el Banco Central del Uruguay (BCU) licitará Letras de Regulación Monetaria (LRM) a 35, 98 y 175 días.

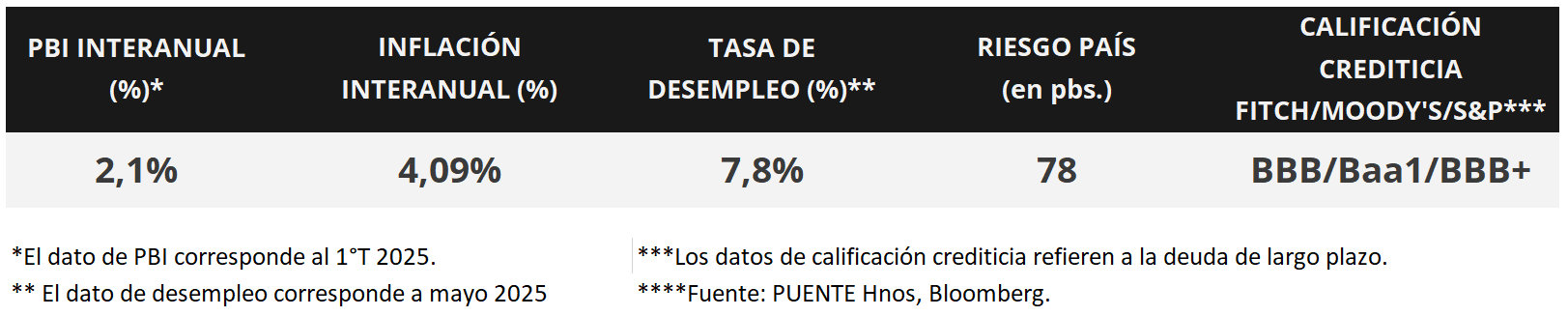

El Indicador Mensual de Actividad Económica (IMAE) de septiembre subió +1,1% mensual desestacionalizado. Asimismo, en términos interanuales creció +1,2%. Por su parte, el saldo comercial fue deficitario por -USD 223,8 millones en octubre y acumula un saldo de -USD -577,2 millones en los primeros 10 meses del año. El tipo de cambio real efectivo (TCRE) retrocedió -0,7% mensual en octubre y acumula una baja del -8,4% en el año.

Los bonos soberanos en dólares exhibieron una ligera suba de +0,3% promedio en la última semana de noviembre. En este sentido, los títulos con vencimientos más largos presentaron los avances más pronunciados, como el caso de los bonos al 2050, 2055 y 2060 en +0,5%.

Las tasas de Letras Regulación Monetaria (LRM) para el plazo de 30 días pasaron de 8,02% al 7,90% anual. Es la primera vez desde fines de marzo de 2022 que la tasa de corte a 30 días se ubica por debajo del 8,00% anual.

Por último, el tipo de cambio retrocedió -1,2% en la semana y cerró en $39,3 por dólar. En el transcurso del año acumula una caída de -10,9%.